یکی از اسناد تجاری رایج برای استفاده در انواع دادوستدها و معاملات سفته است. قطعاً هر شخصی در مقطعی از زندگیاش با این سند سروکار داشته، اما واقعا چقدر در مورد قوانین آن آگاهی دارید. در مقالهای که پیش رو دارید قصد داریم اطلاعات جامعی درباره شرایط سفته بانکی در اختیارتان بگذاریم.

اطلاعاتی از تعهدات و قانونهای آن که اگر در موردش ندانید عواقب بدی زندگی شما و اطرافیانتان را به خطر میاندازد. پروندههای بیشماری در دادگاهها با موضوع سفته وجود دارد، کسانی که شاید اگر کمی در باب این موضوع مطالعه داشتند چنین مشکلاتی سراغشان نمیآمد. اسناد تجاری پرکاربرد شامل چک صیادی، سفته و برات هستند که هرکدام برای منظور و هدف خاصی مناسبند. بیشترین کاربرد سفته برای ضمانت است. در صورتی که نمی دانید سفته چیست و مدارک لازم برای خرید سفته شامل چیست، تا انتهای این مطلب با ما همراه باشید تا علاوه بر آن توضیح دهیم که چگونه سفته باطل میشود؟

سفته بانکی

تمام افراد از یک فرد معمولی تا یک تاجر و بازرگان در معاملات خود از اسناد تجاری مختلفی استفاده میکنند. سفته نوعی سند برای تعهد پرداخت است که کسی که آن را امضا کرده ملزم به پرداخت مبلغ مندرج در تاریخ مقرر یا بهصورت عندالمطالبه به یک شخص خاص یا در وجه حامل است. «فته طلب» دیگر نام تجاری این سند است، گرچه استفاده از این لفظ مرسوم نیست، اما در ماده 307 قانون تجارت بهجای استفاده از کلمه سفته از فته طلب استفاده شده است.

درگذشته به دلیل خطراتی که برای حملونقل و انتقال پول وجود داشت صاحبان کسبوکار و بازرگانان از این سند استفاده میکردند. امروزه در بیشتر معاملات از ریز تا درشت از این سند تجاری استفاده میشود. حتماً برای شما هم پیش آمده که آن را تهیه کردهاید اما نمیدانید چطور آن را پرکنید، چه قسمتهایی باید خالی بماند یا پر و خالی گذاشتن کدام قسمت برایتان مشکل به وجود خواهد آورد. به طور کلی صدور سفته قائم به دو شخص است:

- شخصی که آن را صادر میکند که مدیون و بدهکار است

- فردی که هنگام صدور آن شاید مشخص یا نامعلوم باشد

اگر این سند در وجه فرد مشخصی صادر میشود در قسمت نام و نام خانوادگی مشخصاتش درج میشود، اما اگر در این قسمت کلمه حامل درج شود یعنی آن فرد نامعلوم است. فرد صادرکننده یا به فردی معلوم بدهکار میشود یا در قبال کسی که آن را در اختیار دارد، و باید در موعد سررسید مبلغ آن را پرداخت نماید.

همانطور که از نام آن پیدا است اگر عندالمطالبه باشد به محض مطالبه باید پرداخته شود. طلبکاری که سفته به نام او ثبت شده یا کسی که سفتۀ در وجه حامل را در اختیار دارد میتواند تا زمان سررسید، آن را نزد خود نگه دارد یا اینکه در مواقع ضرورت و داشتن نیاز مالی آن را به فرد دیگری انتقال دهد و مبلغ کمتری دریافت نماید. در این صورت سفته پشت نویسی یا ظهرنویسی میشود با این عنوان که این سند به خانم یا آقای … انتقال یافت. همچنین دارنده این سند میتواند آن را به بانک برده و در ازای دریافت مبلغ کمتر آن را به بانک تقدیم کند. اینطور بانک در زمان مقرر مبلغ را از بدهکار وصول میکند.

موارد استفاده از سفته

- بهعنوان سند بدهی یا طلب: بدهکار سفتهای را با مبلغ بدهی به طلبکار بهعنوان تعهد پرداخت میدهد که در تاریخی مقرر آن را وصول نماید

- بهعنوان حواله پرداخت

- بهعنوان وثیقه حسن انجام کار

- بهعنوان سند پرداختی: این سند پرداخت یا تاریخ دقیق دارد یا بدون تاریخ است که در این صورت عندالمطالبه بوده و دارنده آن هر زمان که بخواهد میتواند جهت وصول آن اقدام کند

کاربرد این سند در ایران بیشتر بابت ضمانت و تعهد به پرداخت است و برای پرداخت وجه عمدتاً از چک استفاده میشود.

بیشتر بخوانید:

چک صیادی چیست؟

بیشتر بخوانید:

چک صیادی چیست؟

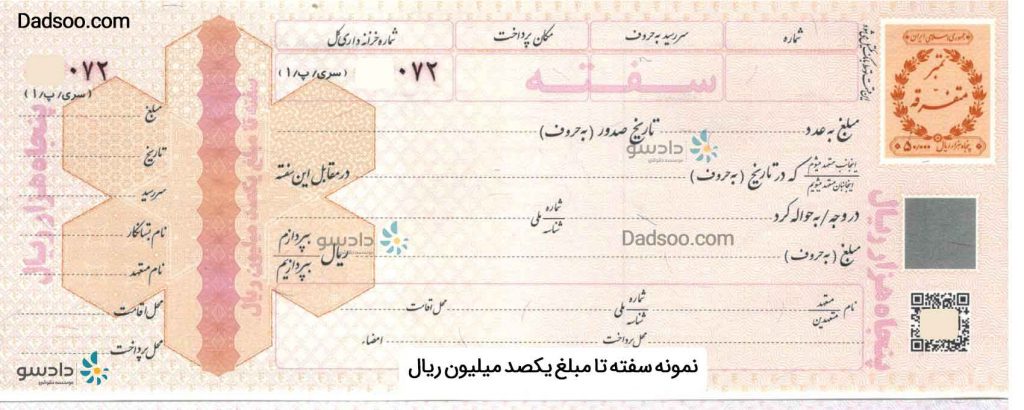

نحوه صدور سفته

یک برگ سفته دارای قسمتهای مختلفی است و برای اینکه از اعتبار یک سند تجاری برخوردار شود باید درست تکمیل شود. طبق قانون 308 تجارت باید موارد ضروری در آن تکمیل شود تا بتوان برای وصول آن از طریق مراجع قضایی و از طریق قانونی استفاده کرد. در هنگام تهیه آن نیز دقت کنید که دارای نقش تمبر و نشان خزانه داری کل باشد. مبلغ، تاریخ، سررسید، نام بستانکار، نام متعهد، محل پرداخت و محل اقامت متعهد از جمله قسمتهای یک برگ از آن است.

برای اینکه سفته به سندی تجاری و قابل استناد تبدیل شود باید موارد زیر به درستی در آن درج گردد:

مبلغ:

هنگام خرید این سند حتماً این سؤال را شنیدهاید که چه مبلغی میخواهید. این یعنی سقف تعهد پرداخت چقدر است. مثلاً سفته 20 میلیون ریالی برای تعهدهای پرداخت تا بیست میلیون ریال است. این موضوع به این معنی نیست که نباید قسمت مبلغ را پرکنید، هنگام صدور آن باید قسمت مبلغ پر شده باشد، آنهم به حروف. این مبلغ نباید از میزان اعتبار سفته بیشتر باشد، شما مجاز به نوشتن مبلغ تا سقف تعیین شده و مندرج روی آن هستید.

تاریخ:

در هر برگ این سند دو تاریخ وجود دارد که تکمیل کردن آن لازم و ضروری است، تاریخ صدور و تاریخ پرداخت:

- تاریخ صدور سفته: تاریخی که این سند صادر میشود به تفکیک روز، ماه و سال باید درج شود. اگر که تاریخ صدور نداشته باشد فاقد ارزش قانونی است.

- تاریخ پرداخت سفته: تاریخی که فرد باید بدهی خود را پرداخت کند باید روی آن درج شود.

ننوشتن تاریخ پرداخت به منظور عندالمطالبه بودن است و دارنده آن میتواند در هر زمانی که بخواهد آن را مطالبه نماید. اگر سفته به منظور حسن انجام کار صادر میشود در قسمت تاریخ پرداخت بهتر است از عنوان « به منظور حسن انجام کار» استفادهشده و تاریخ پرداخت ذکر نشود.

نام بستانکار:

هنگام صدور سفته اگر نام بستانکار مشخص باشد باید در این قسمت درج شود، اما اگر آن شخص نامعلوم باشد؛ در وجه حامل صادر میشود و دارنده آن در تاریخ سررسید میتواند جهت وصول آن اقدام نماید.

محل امضاء:

درج امضای صادرکننده سفته به منظور پذیرفتن تمام موارد بالا توسط آن شخص بوده و وی بدهکار بودن خود را تأیید میکند. بنابراین هنگام پر کردن آن دقت تمام داشته باشید.

نوشتن سفته

- مکان تأدیه: نوشتن مکان تأدیه لازم است اما اگر آن را ننویسید، همچنان اعتبار قانونی دارد.

- مکان اقامت صادرکننده: در این قسمت باید آدرس صادرکننده پر شود اما در ماده 308 این آیتم از موارد ضروری عنوان نشده است.

- محل پرداخت: نوشتن این قسمت هم ضروری نیست اما میتوانید محل پرداخت را در این قسمت مشخص کنید.

- تمبر مالیات: مبلغی است که بابت خرید سفته باید پرداخت کنید و نرخ آن با توجه به مبلغ اسمی آن متفاوت است.

نکات مهمی که هنگام صدور سفته باید بدانید:

- مبلغ سفته باید وارد شود و بهتر است آن را به حروف بنویسید تا مقابل سوء استفاده احتمالی را بگیرید.

- سفته باید تاریخ داشته باشد، نداشتن تاریخ پرداخت به منزله عندالمطالبه بودن آن است.

- این چنین اسناد باید مهر و امضاء شود تا سندیت داشته باشد.

- نام شخص بستانکار باید ذکر شود و نبود نام به منزله در وجه حامل بودن آن است.

- اگر شخصی پشت سفته را به عنوان ضمانت امضاء کند مثل صادرکننده آن در قبال پرداخت آن مسئول است.

قیمت سفته 1400

قیمت سفته مبلغی است که به ازای هر برگ از آن با مبلغ اسمی خاص باید پرداخت شود. مجلس شورای اسلامی هرساله تعیین کننده قیمت چنین اسناد مالی است، در سال 95 قیمت آن به ازای هر یک میلیون تومان، پانصد تومان تعیین گشت که به ازای مبلغ اسمی افزایش مییابد. یعنی شما برای سفته با مبلغ اسمی ده میلیون تومان باید پنج هزار تومان پرداخت کنید. با توجه به اینکه هنوز نرخ جدیدی از سمت مجلس برای سال جدید مشخص نشده است، قیمت سفته در سال 1400 همان مبلغ قبلی است.

اعتبار سفته

سفته صادر شده زمانی دارای اعتبار تجاری است و میتوان از آن برای اقدام قانونی استفاده کرد که دارای تاریخ صدور، نام بستانکار، مبلغ به حروف و امضای فرد باشد. نبود تاریخ پرداخت به معنی عندالمطالبه بودن آن است. اگر صادرکننده هنگام صدور آن تاریخ را وارد نکند به منزله این است که به دارنده آن این اجازه را میدهد که در هر تاریخی میتواند آن را وصول کند و اعتبار سفته هیچ مشکلی نخواهد داشت.

نبود نام بستانکار به معنی در وجه حامل بودن آن است و در تمامی این موارد معتبر است. سفته سندی حقوقی است که در صورت وصول نشدن آن باید ظرف مدت ده روز از تاریخ سررسید واخواست شود و آن را به اجرا گذاشت تا دارای مزایای اسناد تجاری باشد؛ اما به عنوان یک سند تجاری قابل مطالبه بوده و اعتبار آن از بین نمیرود.

چگونه سفته باطل میشود؟

گاهی اوقات هم صادرکننده سفته بنا به دلایلی چون مفقود شدن، برای جلوگیری از سوءاستفادههای احتمالی به دنبال راهی برای ابطال آن است. سفته سندی حقوقی است که صادرکننده آن در قبال آن مسئول است، بنابراین اگر به دلایلی این سند مفقود شده باشد، باید نسبت به باطل کردن آن اقدام درست و به موقع را انجام دهد. سفته چه در وجه فردی مشخص باشد چه در وجه حامل، شامل قوانین یکسانی است.

طبق قانون 324 تجارت اگر شخص صادرکننده آن را گم کند، باید به دادگاه مراجعه کند. دادگاه بعد از بررسی صحت ادعای آن شخص به فرد اجازه داده میدهد که در روزنامه آگهی مبنی بر مفقود شدن آن را چاپ نماید. اگر بعد از گذشت سه سال از تاریخ انتشار آگهی، دارنده اطلاعی در مورد آن ندهد، سفته باطل خواهد شد.

علاوه بر این فرد باید به دادگاه درخواست دهد که پرداخت وجه بهغیر از فردی که آن را در اختیار داشته ممنوع شود. اما اگر سفتهای را برای حسن انجام کار به کارفرما دادهاید و پس از اینکه شما کار را به طور کامل انجام داده و تحویل نمودید، او ادعا نماید که مفقود شده است، میتوانید به جرم خیانت در امانت از او شکایت کنید. اگر دارنده برای وصول آن اقدام نماید و از شما آدرسی در آن مندرج شده باشد، احضاریه برای شما خواهد. در این زمان شما با ارائه اسناد و ادعای کارفرما ثابت میکنید که این سند در قبال حسن انجام کار بوده و به این ترتیب تبرئه خواهید شد.

آیا سفته زندان دارد؟

یکی از دغدغههای مهم افرادی که اقدام به صدور سفته میکنند، در مورد عواقب وصول نشدن آن است. دارنده سفته میتواند علیه صادرکننده، پشتنویس یا ضامن اقدام قانونی کند؛ اما لازم است بدانید سفته یک سند حقوقی است نه کیفری، یعنی عدم پرداخت آن در تاریخ مقرر، جرم محسوب نمیشود.

در صورتی که صدور چک بلامحل جرم است زیرا چک برخلاف سفته جنبه کیفری دارد. گرچه دارنده سفته میتواند با طرح دعوی در دادگاه حقوقی علیه صادرکننده آن حکم جلب و بازداشت او را دریافت کند، اما این به منزله داشتن آثار کیفری و سوءپیشینه کیفری برای او نخواهد بود. دارنده میتواند با مراجعه به اداره ثبت درخواست توقیف اموال بلامعارض صادرکننده و ضامن را داده و برای وصول طلب خود درخواست دهد یا با قسطبندی مبلغ مورد نظر طلب خود را وصول نماید. اگر دارنده، با تمام این اقدامات موفق به وصول آن نشود میتواند با دریافت برگ جلب از دادگاه صادرکننده را تا زمان پایان پرداخت در بازداشت نگه دارد.

در مطالبات حقوقی سفته ضمانت اجرایی اولیه، زندان نیست و اگر حکم قطعی محکومیت صادر شود و فرد با وجود تمکن مالی از پرداخت وجه خودداری کند، طبق قانون میتوان او را تا زمان پرداخت بازداشت کرده و چون موضوع اصلی، خسارت و جریمه در نظر گرفته می شود، این بازداشت، ضمانت اجرایی ثانویه است.

طبق ماده 522 قانون آیین دادرسی مدنی برای مبلغی که در سفته ذکر شده با توجه به نرخ تورم سالیانه باید خسارت در نظر گرفته شود.

سفته برای استخدام

بیشتر سازمانها هنگام استخدام نیروی جدید اقدام به دریافت سفته مینمایند. در قوانین کار و تجارت بند و مادهای برای گرفتن سفته هنگام استخدام وجود ندارد، اما به شکل نانوشتهای این کار انجام میشود و کارفرما هم بنا به دلایل مهمی این را حق خود دانسته و برای مواردی چون حسن انجام کار، ضمانت انجام کار، عدم افشای اطلاعات سازمان، حفظ اموال شرکت، اطمینان از پایبندی به قرارداد کاری و غیره اقدام به دریافت آن در زمان استخدام میکنند. با توجه به جایگاه شغلی مبالغ آن متفاوت از هم است. هنگام ارائه سفته برای استخدام باید نکات مهمی را دانسته و مدنظر قرار دهید تا گرفتار برخی کلاهبرداریهای مرسوم نشوید:

- از اعتبار شرکت یا سازمان مطمئن شوید و به هرجایی سفته ندهید.

- قسمت تاریخ صدور آن باید تکمیل شده باشد، آن را بررسی کنید.

- قسمت نام دریافت کننده باید با نام شرکت یا مسئول مربوطه پر شده باشد، این قسمت نباید سفید باشد، چون در این صورت در وجه حامل تلقی میشود.

- روی برگه، عنوان «ضمانت حسن انجام کار» یا «سفته ضمانت» درجشده باشد و مشخص شود شما آن را برای چه منظوری صادر میکنید.

- سفته را پشتنویسی کنید که به موجب قرارداد با شرکت… به منظور ضمانت و حسن انجام کار صادرشده و فاقد اعتبار کیفری و حقوقی است.

توجه کنید که ته برگ باید به شما تحویل داده شود، ته برگ به منزله رسید تحویل سفته است؛ در نگهداری آن دقت کنید. در صورتی که کارفرما بعد از پایان کار آن را به شما برنگرداند با کمک این رسید میتوانید درخواست استرداد را مطرح کرده و شکایت خود را از طریق مراجعه ذیربط پیگیری کنید و هیچ برگ سفته سفیدی را امضا نکنید.

مزایای سفته نسبت به چک

سفته و چک از جمله اسناد تجاری هستند که افراد در روابط شغلی و تجاری خود از آنها استفاده میکنند. این دو سند تجاری از هم متفاوتاند. در مواردی سفته نسبت به چک برتری دارد و فرد برای بهره بردن از این مزایا ترجیح میدهد از سفته به عنوان ضمانت استفاده کند. این مزایا عبارتاند از:

- سفته جنبه کیفری ندارد و یک سند حقوقی است. به این معنی که چک بلامحل جرم است اما عدم پرداخت در سررسید مطلقاً جرم محسوب نمیشود.

- برای مطالبه سفته بدون نیاز به واخواست کردن میتوان به دادگاه مراجعه کرد اما برای چک بدون گواهی عدم پرداخت از بانک و برگشت زدن آن.

- نمیتوان طرح دعوا نمود و از دادگاه درخواست مطالبه نمود.

- امضای چک قابل انکار نیست اما امضای سفته قابل انکار است.

- گرفتن دسته چک شرایط خاص بانکی و مراحل قانونی دارد، اما تهیه سفته هیچ محدودیت و شرایطی را شامل نمیشود.

سوالات متداول

تعریف سفته چیست؟

سفته نوعی سند برای تعهد پرداخت است که کسی که آن را امضا کرده ملزم به پرداخت مبلغ مندرج در تاریخ مقرر یا بهصورت عندالمطالبه به یک شخص خاص یا در وجه حامل است.

چگونه سفته باطل میشود؟

گاهی صادر کننده سفته به دلایلی مانند گم شدن آن درصدد باطل کردن سفته است که در این مطلب توضیح داده ایم.